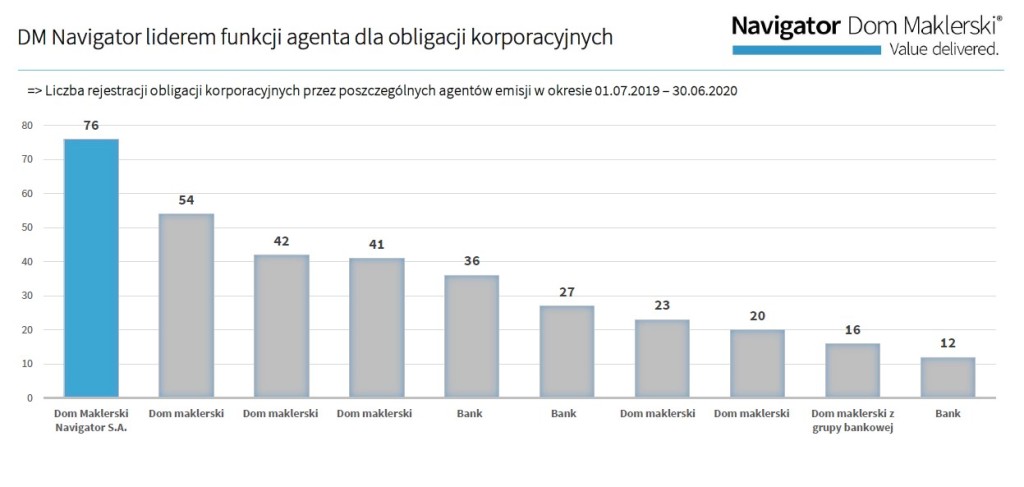

Dom Maklerski Navigator S.A. w trakcie pierwszych 12 miesięcy obowiązkowej dematerializacji obligacji zarejestrował 76 emisji o wartości przekraczającej 856 mln zł, dzięki czemu jesteśmy zdecydowanym liderem rynkowym tej funkcji:

Dziękujemy emitentom i inwestorom za okazywane nam zaufanie.

#dmnavigator #dematerializacja #obligacje #agentemisji #kdpw

Wobec trendu rynkowego spółki nie mogą liczyć też na zrolowanie zadłużenia (zamianę starego długu na nowy), gdyż brakuje obecnie inwestorów (czy to indywidualnych czy finansowych), którzy w dobie kryzysu (wobec czynnika niepewności gospodarczej) zdecydowaliby się na powierzenie spółkom kapitału celem obsłużenia starego długu. Ponadto przedsiębiorcy nie dysponują narzędziami, umożliwiającymi im poprawę swojej sytuacji bez zaangażowania aparatu państwowego.

– W konsekwencji, w ciągu najbliższych kilku miesięcy wielu emitentów obligacji korporacyjnych nie będzie miało możliwości pozyskania nowych środków na spłatę istniejących zobowiązań, w szczególności w sytuacji masowego wycofywania środków z funduszy inwestycyjnych i braku płynności na rynku wtórnym obligacji. Stan taki zagrozi emitentom, będącym najczęściej zdrowymi podmiotami gospodarczymi, niewypłacalnością na skutek przejściowej, złej koniunktury rynkowej, wynikającej z nieprzewidywalnych okoliczności o globalnym charakterze. Brak skoordynowanych działań może doprowadzić do zapaści na rynku kapitałowym w sektorze MSP, który może być nieodwracalny – informuje Dyrektor Departamentu Obligacji w Domu Maklerskim NAVIGATOR S.A.

W związku z dużym zagrożeniem dalszego funkcjonowania dłużnej części polskiego rynku, konieczne jest podjęcie interwencji na rynku, która umożliwiłaby następujące działania:

Co więcej, wszystkie powyższe działania powinny być wykonywane równocześnie i w skoordynowany sposób. Samo dostarczenie płynności funduszom inwestycyjnym oraz skup interwencyjny obligacji od obligatariuszy rozproszonych nie rozwiąże bowiem problemów emitentów obligacji korporacyjnych, którzy w dalszym ciągu będą musieli wykupić obligacje w pierwotnych terminach wynikających z warunków emisji obligacji. Rozwiązania pomocowe muszą równolegle zapewnić płynność wszystkim emitentom bez różnicowania źródła pozyskanych środków (inwestorzy instytucjonalni/indywidualni), aby terminowo dokonali wykupu obligacji, zapobiegając przy tym materializacji ryzyka braku obsługi zadłużenia finansowego, jakie posiadają z innych źródeł.

– Rozwiązania takie byłyby wsparciem dla utrzymania ciągłości działania emitentów oraz pozwoliłyby na dalsze funkcjonowanie dłużnej części rynku kapitałowego, co jest niezwykle ważne dla długoterminowego finansowania przedsiębiorstw w Polsce, a także prawdopodobieństwa ochrony ich przed zbliżającą się niewypłacalnością. Jego brak spowoduje nieodwracalne perturbacje z perspektywy całej gospodarki – dodaje Michał Miśkowiec, Wiceprezes Zarządu FORUM TFI S.A.. – Spółki, które zostaną wsparte działaniami pomocowymi pozwolą zaś szybciej wrócić polskiej gospodarce do stanu sprzed kryzysu, w tym poprzez zapewnienie miejsc pracy, utrzymanie płynności finansowej nie tylko przedsiębiorców, ale również gospodarstw domowych, a przez to dając perspektywy na rozwój w długim okresie.

FORUM Towarzystwo Funduszy Inwestycyjnych S.A. jest niezależnym towarzystwem funduszy inwestycyjnych, specjalizującym się w poszukiwaniu i kreowaniu indywidualnych rozwiązań dla zróżnicowanych projektów inwestycyjnych. W swojej kategorii jest jednym z największych oraz najdłużej funkcjonujących na rynku podmiotów. Największe doświadczenie FORUM TFI posiada w tworzeniu i zarządzaniu funduszami inwestycyjnymi zamkniętymi, będąc jednocześnie jednym z pionierów w zakresie innowacyjnych strategii inwestycyjnych w obszarze wierzytelności i nieruchomości. Korzystając z doświadczeń zdobytych w toku zarządzania ponad 120 funduszami zamkniętymi, oferuje kompleksową obsługę w zakresie innowacyjnych i efektywnych produktów finansowych.

Dom Maklerski NAVIGATOR S.A. – to zespół specjalistów rynku kapitałowego, skupiający się na pozyskiwaniu kapitału dla średnich I dużych firm oraz kompleksowej obsłudze emisji akcji oraz obligacji korporacyjnych. Dom Maklerski Navigator pozyskuje klientom kapitał poprzez emisje akcji i obligacji na rynku prywatnym i publicznym (GPW, NewConnect, Catalyst) – tylko w ostatnich 5 latach zrealizował ponad 70 ofert akcji i obligacji. Dom Maklerski Navigator należy do Grupy Navigator Capital, która świadczy kompleksowe usługi w obszarze bankowości inwestycyjnej oraz doradztwa biznesowego, wspierając średnie i duże firmy w budowaniu ich wartości na rynku polskim i zagranicznym. Poza usługami maklerskimi, realizowanymi przez Dom Maklerski Navigator, spółki z Grupy Navigator Capital realizują transakcje sprzedaży i przejęć przedsiębiorstw, doradzają w zakresie corporate finance oraz świadczą usługi business consultingu, skoncentrowane na formułowaniu i wdrażaniu strategii oraz optymalizacji procesów operacyjnych.

Grupa Lokum Deweloper, działająca w segmencie mieszkań o podwyższonym standardzie we Wrocławiu i Krakowie, z powodzeniem przeprowadziła emisję 3,5-letnich obligacji serii F o łącznej wartości nominalnej 65 mln zł. W dniu 10 grudnia 2019 r. obligacje, po dokonaniu redukcji, zostały przydzielone 34 inwestorom (uwzględniając subfundusze). Celem emisji było uzyskanie finansowania prowadzonych oraz planowanych inwestycji deweloperskich realizowanych przez Grupę, w tym także zakupu nieruchomości pod nowe projekty.

Lokum Deweloper przydzielił 65 000 obligacji serii F o wartości nominalnej 1 000 zł każda, czyli o łącznej wartości nominalnej 65 mln zł. Dzień Emisji określony został na 12 grudnia 2019 roku. Jest to równocześnie dzień opłacenia obligacji. Przydzielone obligacje mają 3,5-letni termin wykupu przypadający na dzień 12 czerwca 2023 roku. Oprocentowanie obligacji jest zmienne, równe stawce WIBOR 6M powiększonej o marżę w wysokości 3,45% w skali roku. Obligacje zostały wyemitowane jako niezabezpieczone. Organizatorem emisji i oferującym jest Dom Maklerski Navigator.

– Emisja obligacji serii F, podobnie jak poprzednie, cieszyła się dużym zainteresowaniem inwestorów. Pozyskane środki pozwolą nam na finansowanie uruchamianych obecnie projektów deweloperskich i zakupy nowych gruntów, wspierając dalszy rozwój Grupy – mówi Bartosz Kuźniar, Prezes Zarządu Lokum Deweloper.

– Emisja obligacji serii F to duży sukces Grupy. Relacje budowane przez Lokum Deweloper z instytucjami rynku kapitałowego od 2014 r., niskie wskaźniki zadłużenia oraz ciekawy bank ziemi Grupy umożliwiły nam przeprowadzenie tej transakcji z powodzeniem. Przy dużym nasyceniu rynku obligacjami spółek deweloperskich emisja ta jest dowodem zaufania inwestorów do strategii prowadzonej przez Lokum Deweloper – dodaje Mateusz Mucha, Menadżer odpowiedzialny za dział obligacji korporacyjnych w Domu Maklerskim Navigator.

Obligacje serii F to szósta seria obligacji wyemitowana przez Lokum Deweloper. Pierwsza – obligacje serii A o wartości nominalnej 30 mln zł – została wyemitowana w 2014 r. i wykupiona w terminie w 2017 r. Kolejne serie wyemitowane przez Grupę: B o wartości 30 mln zł, C – 40 mln zł oraz D – 75 mln zł zostały wykupione przedterminowo. Ostatni wykup obligacji serii D nastąpił w marcu br. Obecnie na Catalyst notowane są obligacje serii E o łącznej wartości nominalnej 100 mln zł i terminie wykupu przypadającym w czerwcu 2021 r. Zamiarem Grupy jest wprowadzenie na ten rynek również obligacji serii F.

W listopadzie 2019 r. Zarząd Lokum Deweloper podjął uchwałę w sprawie ustanowienia programu emisji obligacji do łącznej kwoty 100 mln zł w terminie do dnia 31.12.2020 r. Emisja serii F nastąpiła w ramach tego programu.

Strona