Dom Maklerski Navigator: popyt góruje nad podażą.

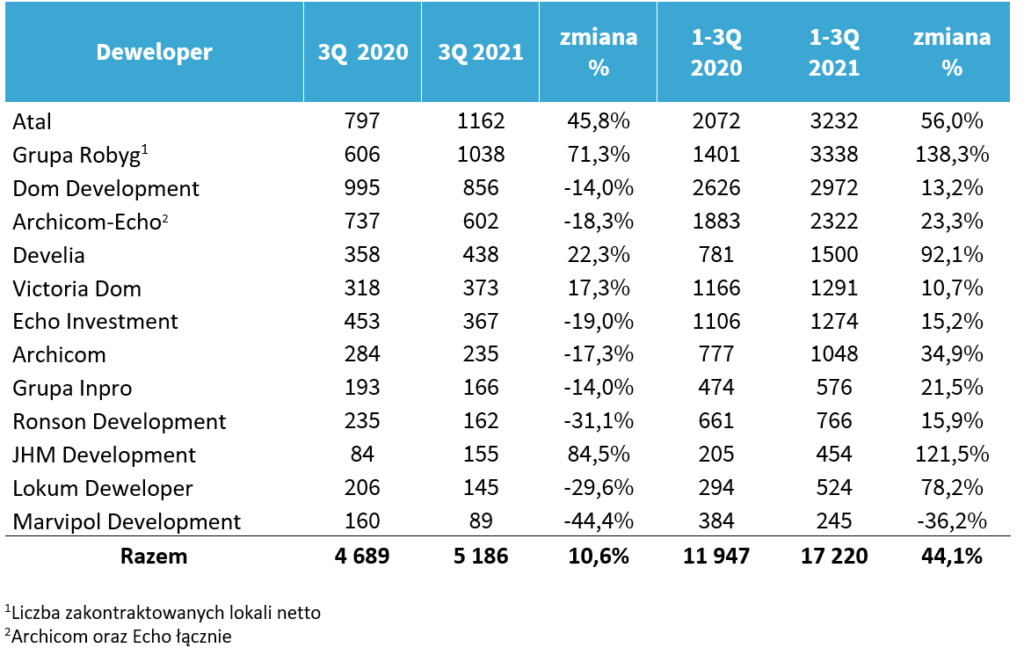

Przez rynek nieruchomości mieszkaniowych oraz całą gospodarkę przechodzi teraz wzrostowa fala. Należy jednak pamiętać, że czasy są nietypowe i choć skala wzrostów robi wrażenie to bazę dla nich stanowi 2020 r. – rok pandemii, naznaczony przede wszystkim niepewnością i strachem. Szczególnie dużo działo się we wrześniu i w pierwszych tygodniach października. W pierwszych tygodniach października poznaliśmy dane sprzedażowe deweloperów. W ujęciu historycznym były dobre ale wyraźnie poniżej rekordów, które przyszło nam oglądać w pierwszych dwóch kwartałach tego roku. Deweloperzy ujęci w naszym zestawieniu sprzedali w 3Q 2021 r. 5 186 lokali czyli o ponad 16% mniej w porównaniu do rekordowego drugiego kwartału bieżącego roku, kiedy sprzedaż wyniosła 6 190 lokali. Co stoi za kwartalnymi spadkami? Przede wszystkim deweloperzy weszli w miniony kwartał z wyraźnie niższą ofertą. Analiza dostępnych danych dotyczących oferty (nie wszyscy je publikują), wskazuje że na koniec czerwca była ona niższa o ponad 20% w porównaniu do końca marca, co z grubsza odpowiada spadkowi dynamiki sprzedaży. W porównaniu do lat ubiegłych, wyniki należy ocenić jako dobre ponieważ kontraktacja była wyższa zarówno od wyników wypracowanych w trzecim kwartale 2020 r., jak i w latach 2018-2019.

Patrząc w przyszłość, wyzwania dla spółek operujących w sektorze są dobrze znane: gruntów jest mało a ich cena rośnie, do tego wyzwaniem jest budżetowanie inwestycji kiedy materiały budowlane drożeją i może być ciężko z ich dostępnością. W największych miastach bariery wejścia robią się coraz większe: w warunkach kurczącego się zasobu działek, na których można szybko budować, deweloperzy muszą sięgać po duże, poprzemysłowe i nierzadko „trudne” działki. A te albo są bardzo drogie albo będą wymagać bardzo dużych nakładów inwestycyjnych, albo jedno i drugie. Przykładem takich transakcji, jest nabycie przez Okam (spółka nie jest ujęta w naszym zestawieniu) terenów po zakładach FSO na warszawskim Żeraniu. Innym przykładem jest inwestycja Robyg, który wydał ponad 250 mln zł na tereny na Wilanowie w Warszawie. Wszystko to sprawia, że do licytacji mogą stawać w zasadzie tylko największe podmioty z branży z silną pozycją finansową. Biorąc pod uwagę ciągłości produkcji i uzupełnianie oferty, możemy być świadkami dalszej konsolidacji rynku oraz wyjścia poza sześć największych miast.

W zakresie M&A tempa nie zwalnia Dom Development, który po zakupie Sento poszedł za ciosem i prowadzi negocjacje dotyczące zakupu wybranych spółek z Grupy Buma. Zarówno Sento jak i Buma operują w Krakowie. O możliwych przejęciach wspomnieli również przedstawiciele Develii.

Pojawiają się też pytania o wpływ październikowej podwyżki stóp procentowych na rynek mieszkaniowy. Póki co Rada Polityki Pieniężnej podniosła stopę referencyjną do 0,5%. Podzielamy pogląd, że taki poziom nie ma potencjału żeby ograniczyć popyt a istotny spadek zdolności kredytowej konsumentów może nastąpić wraz z doprowadzeniem stóp procentowych w okolice 2,0%, tj. powyżej poziomu sprzed pandemii. Póki co rynek spodziewa się, że inflacja pozostanie na wysokich poziomach (niektórzy mówią aż o 7,0% na początku 2022 r.) i że RPP będzie systematycznie podnosić stopy procentowe. Niemniej Rada potrafiła już niejednokrotnie zaskoczyć rynek. Ponadto, należy przypomnieć, że nawet kiedy stopa referencyjna wynosiła 1,5% sprzedaż osiągała bardzo dobre wyniki a ceny dynamicznie rosły.

W naszej opinii ceny mieszkań będą kontynuować wzrosty w kolejnych kwartałach, choć być może wolniej niż w bieżącym roku. Uważamy, że ceny będą rosły przede wszystkim przez czynniki kosztowe we wszystkich 3 podstawowych elementach (grunty, materiały, robocizna), co w połączeniu z problemami z podażą w dużych miastach będzie sprzyjało stałemu spadkowi dostępności mieszkaniowej.

Będziemy też z uwagą obserwować jak na rynek wpłynie program „Polski Ład”. Z jednej strony, planowane jest wsparcie państwa w zakresie wkładu własnego co powinno zwiększyć popyt. Tu kluczowe będą szczegóły – może okazać się, że program de facto ominie miasta takiej jak Warszawa z uwagi na wysokość cen na tym rynku. Z drugiej strony, zastanawiamy się jak zmiany podatkowe wprowadzane w ramach „Polskiego Ładu” wpłyną na klientów detalicznych kupujących mieszkania na wynajem oraz na politykę inwestycyjną funduszy PRS. Zgodnie z proponowanymi przepisami, wynajmujący nie będą mogli odliczać amortyzacji od podatku co obniży stopę zwrotu. Ponadto, wciąż czekamy na projekt przepisów w zakresie REIT-ów.

Sytuacja finansowa analizowanych deweloperów na koniec drugiego kwartału była dobra. Pozom zadłużenia netto tej grupy wyniósł w czerwcu 2021 r. 2,0 miliardy zł co oznacza wzrost o ponad 20% w porównaniu do marca bieżącego roku. Niemniej 1Q wysoko zawiesił poprzeczkę w tym zakresie i o powtórzenie takich wyników będzie trudno. Dodatkowo w ujęciu historycznym zadłużenie pozostaje na umiarkowanym poziomie, tym bardziej że poziom kapitałów własnych spółek jest też dobry. Konkludując, deweloperzy mogą sobie pozwolić na zwiększenie zadłużenia w kolejnych kwartałach. Pod względem nowych emisji, trzeci kwartał był dość spokojny co było zapewne spowodowane sezonem urlopowym i wysoką aktywnością rynkową w pierwszej połowie roku. Spośród analizowanych przez nas spółek deweloperskich, odnotowaliśmy tylko 3 emisje na łączną kwotę ok. 150 mln zł. Z kolei w trakcie pierwszych trzech tygodni października pozyskano nowe środki w wysokości ponad 250 mln zł. Uważamy, że deweloperzy nie powiedzieli jeszcze ostatniego słowa w temacie nowych emisji natomiast nie spodziewamy się, żeby wychodzili na rynek w październikowym tempie przez cały czwarty kwartał. Warto też zwrócić uwagę, że bardzo często kolejne emisje wiązały się ze spadkiem oprocentowania. Od początku roku, spółki ujęte w naszym zestawieniu uplasowały na rynku 1 736,4 mln zł i wydaje się, że pułap 2 mld zł jest w zasięgu ręki.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, Echo Investment SA, i2 Development SA, Inpro SA, JHM Development SA, Lokum Deweloper SA, Marvipol SA, Robyg SA, Ronson Development, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w 3Q 2020 i 3Q 2021 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Dom Maklerski Navigator: popyt na mieszkania nie słabnie.

Po raz pierwszy przychodzi nam analizować dane, które obejmują pełne 12 miesięcy od wybuchu pandemii. Oczywiście, aż nadto widoczny jest efekt niskiej bazy z kwietnia i maja 2020 r., jednak w drugim kwartale 2021 r. wyniki sprzedaży deweloperów osiągnęły poziomy, które jeszcze przed pojawieniem się Covid-19 uznano by za bardzo dobre. Analizowani przez nas deweloperzy znaleźli nabywców na 6 310 lokali w porównaniu do 6 170 w 1Q 2021 r. (+2,3% q/q) i 2 879 rok wcześniej (+119,2% r/r). To już kolejny kwartał z rzędu, gdy sprzedaż znajduje się pobliżu 6 tys. jednostek. Paliwem dla silnych wyników sprzedażowych są stopy procentowe, pozostające na rekordowo niskich poziomach oraz perspektywy silnego odbicia gospodarczego w kolejnych kwartałach. Przekłada się to na luzowanie polityki kredytowej przez banki, które udzielają coraz więcej kredytów hipotecznych.

Jeszcze kilka miesięcy temu cele sprzedażowe, które ustalili deweloperzy można było uznać za ambitne, ale po pierwszym półroczu analizowane przez nas firmy są na najlepszej drodze do ich realizacji. Jednocześnie pojawia się pytanie o to jak długo sprzedaż będzie utrzymywać się na tak wysokich poziomach. Naszym zdaniem największe wyzywania dla rynku leżą wciąż po stronie podaży. Są to mała dostępność gruntów i długie procedury administracyjne, które przekładają się na zdolność deweloperów do uzupełniania „menu”. Według naszych obliczeń, jeśli firmy deweloperskie przestałyby wprowadzać nowe inwestycje do sprzedaży, ich obecna oferta zostałaby wyprzedana do końca bieżącego roku. Nie pomagają też wysokie ceny surowców, które podnoszą koszty prac budowlanych i stwarzają problemy związane z ustalaniem budżetów i oceną rentowności przyszłych projektów. Po stronie popytu, nie brakuje chętnych na nabycie „własnego M” lub na zainwestowanie nadwyżek z domowego budżetu w mieszkanie na wynajem. Sytuacje tu może odmienić Rada Polityki Pieniężnej jeśli zdecyduje się na podniesienie stóp procentowych przez co wzrosną koszty kredytów mieszkaniowych. Dodatkowo, powracają pogłoski o wprowadzeniu podatku katastralnego, tym razem w wersji gdzie podatek jest płacony od drugiej i kolejnych nieruchomości. Każdy z tych czynników może istotnie ograniczyć popyt na nowe mieszkania i schłodzić rynek.

W naszej ocenie w całym 2021 r. zaobserwujemy wzrost cen mieszkań jednak nie podzielamy opinii, że mamy do czynienia z bańką na rynku nieruchomości. Póki co popyt przeważa nad podażą, i dużo czynników przemawia za faktem, że ten stan utrzyma się w najbliższych kwartałach. Co prawda, wg danych za pierwszy kwartał, wynagrodzenia rosną wolniej niż ceny mieszkań, jednak klienci dysponują znacznie lepszą siłą nabywczą niż miało to miejsce w latach 2007-08.

W tym miejscu należy również wspomnieć o możliwych zmianach z zakresu polityki społecznej. Jednym z założeń rządowego programu „Polski Ład” jest pomoc dla rodzin pod względem wkładu własnego w przypadku zakupu mieszkania na kredyt. Według wstępnych założeń, w ramach rządowego wsparcia Bank Gospodarstwa Krajowego będzie gwarantował do 100 tys. zł wkładu własnego przez okres 15 lat, w zależności od liczby posiadanych dzieci. Rząd zakłada, że program wejdzie w życie jeszcze w 4Q 2021 r. Co do zasady, omawiane zmiany powinny ułatwić wejście na rynek dodatkowym kupującym. Niemniej, do momentu w którym nie poznamy dokładnych założeń programu, ciężko jest oszacować jego wpływ na rynek nieruchomości.

Pozytywne dla deweloperów wieści płyną z sektora najmu instytucjonalnego. W czerwcu na polski rynek PRS wszedł duński Nordic Real Estate Partners. W ostatnich miesiącach dowiedzieliśmy się o dwóch transakcjach pakietowych. Heimstaden nabędzie 2,5 tys. lokali od Budimeksu Nieruchomości w przeciągu następnych pięciu lat a grupa Ares wraz Griffin Real Estate nabędzie 1 362 lokali od Murapolu (który kontrolują). Ponadto, niedługo mają ruszyć prace legislacyjne nad REIT-ami a projekt ustawy w tym zakresie, może trafić do Sejmu jeszcze w tym roku. Należy jednak zaznaczyć, że wciąż nie wiemy czy REIT-y będą mogły inwestować w nieruchomości oferujące mieszkania na wynajem.

Otoczenie rynkowe z początku tego roku przełożyło się na redukcję zadłużenia netto deweloperów, które między styczniem a marcem spadło aż o 546 mln zł, do 1 792 mln zł. Jest to najniższy poziom od co najmniej 2017 r. Sytuacji kredytowej deweloperów sprzyjała szybka i rosnąca kontraktacja lokali, która przełożyła się na wyższe wpływy gotówki. Jednocześnie zapotrzebowanie na dług w pierwszym kwartale nie było duże, ze względu na małą ilość rozpoczynanych inwestycji. Naszym zdaniem już niebawem może dojść do stabilizacji poziomu zadłużenia netto deweloperów, którzy w drugim kwartale tłumnie powrócili na rynek pierwotny obligacji oraz wznowili wypłaty dywidend. Między kwietniem a czerwcem ujęte w naszym zestawieniu firmy uplasowały na rynku obligacje warte ponad miliard złotych (1 019 mln zł), w porównaniu do 313 mln zł w 1Q 2021 r. W minionym półroczu aktywne były prawie wszystkie większe podmioty, wiele też było emisji sięgających 100 mln zł. Co więcej, emisja papierów dłużnych szła w parze z obniżeniem marż emitowanych instrumentów. W kolejnych miesiącach 2021 nie spodziewamy się już tak wielu emisji, ze względu na fakt że większa część potrzeb finansowych analizowanych podmiotów została na ten rok zaspokojona. Podsumowując, zdecydowana większość spółek znajduje się w mocnej pozycji finansowej a kapitału na rynku nie brakuje.

Choć w drugim kwartale z rynku nie płynęły informacje o nowych fuzjach lub przejęciach, naszym zdaniem dalsza konsolidacja sektora jest tylko kwestią czasu. Deweloperzy operują w warunkach zaostrzającej się konkurencji a do tego ich kondycja finansowa jest wystarczająco dobra by pokusić się o wzrost poprzez akwizycje.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, Echo Investment SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Robyg SA, Ronson Development, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w 2Q 2020 i 2Q 2021 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Strona